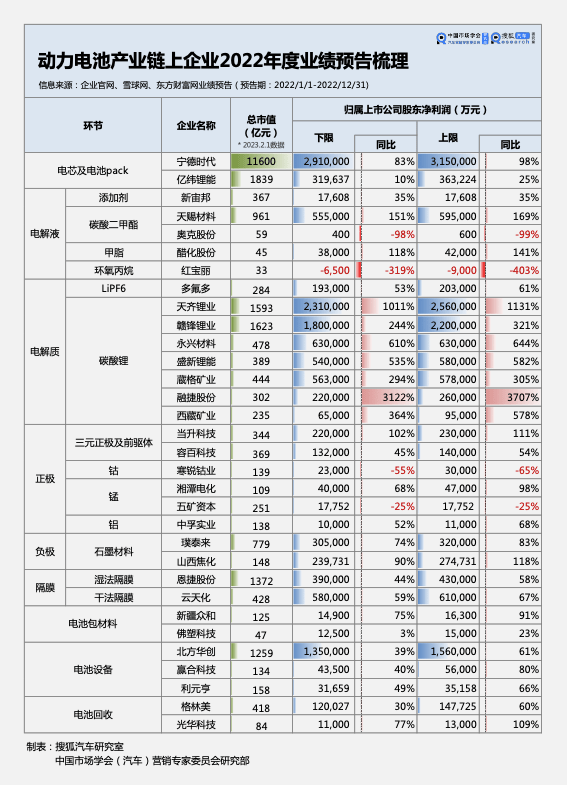

开年之际,动力电池产业链上企业纷纷披露了2022年度业绩预告。据搜狐汽车梳理,32家企业预告了年度业绩,其中31家预计盈利,28家实现了全年预净利同比增长。

2022年,动力电池产业链上企业持续享受新能源行业发展红利。在产业链下游,比亚迪拿下2022年全球新能源汽车销冠,净利润预计超过160亿元,单年成绩超过去5年之和。产业链中上游业绩更为亮眼,31家企业合计预盈利超过1300亿元,相当于8.1个比亚迪的预净利规模。

其中,预盈利上限值最高当属动力电池企业宁德时代,归属上市公司股东净利润超2,910,000万元;其次为动力电池原材料企业天齐锂业和赣锋锂业,预盈利分别超2,310,000万元、1,800,000万元。

全产业链企业享受行业红利 97%业绩预盈利

2022年,中国新能源汽车市场快速扩张。据EVTank研究数据,2022年中国新能源汽车销量为688.4万辆,全球市场占有率达63.6%,较2021年提升10.6个百分点。

新能源汽车行业发展,带动动力电池及储能产业市场持续增长,锂电池板块产销大增。EVTank在另一项研究中指出,2022年全球汽车动力电池(EV LIB)出货量为684.2GWh,同比增长84.4%。

在此背景下,动力电池产业链上企业享受发展红利。据搜狐汽车梳理的32家相关企业的业绩预告来看,31家企业预计2022年度盈利,28家企业全年净利润预计同比增长。企业纷纷在业绩预告中指出,盈利大增受益于新能源汽车行业扩张。

动力电池正极材料供应商容百科技,2022年得益于下游电池企业的旺盛需求,在欧美主流车企加快推出高能量密度车型的市场风向中,建成高镍产能25万吨,NCM811等高镍正极材料出货同比增长高达约70%,产销大增。业务高涨最终体现在业绩上,2022年容百科技预盈利超132,000万元,同比增长预超45%。

利润从产业链主要环节,流向各个环节。电池隔膜供应企业恩捷股份紧抓锂电池隔离膜业务的行业发展机遇,开拓海内外市场,湿法锂电池隔离膜的产量和销量持续稳定增长,2022年预续盈超390,000万元,同比增长预超44%。赢合科技主营电池设备业务,2022年预盈利超43,500万元,同比增长预超40%,其表示持续受益于新能源汽车行业的扩张,在手订单充足。

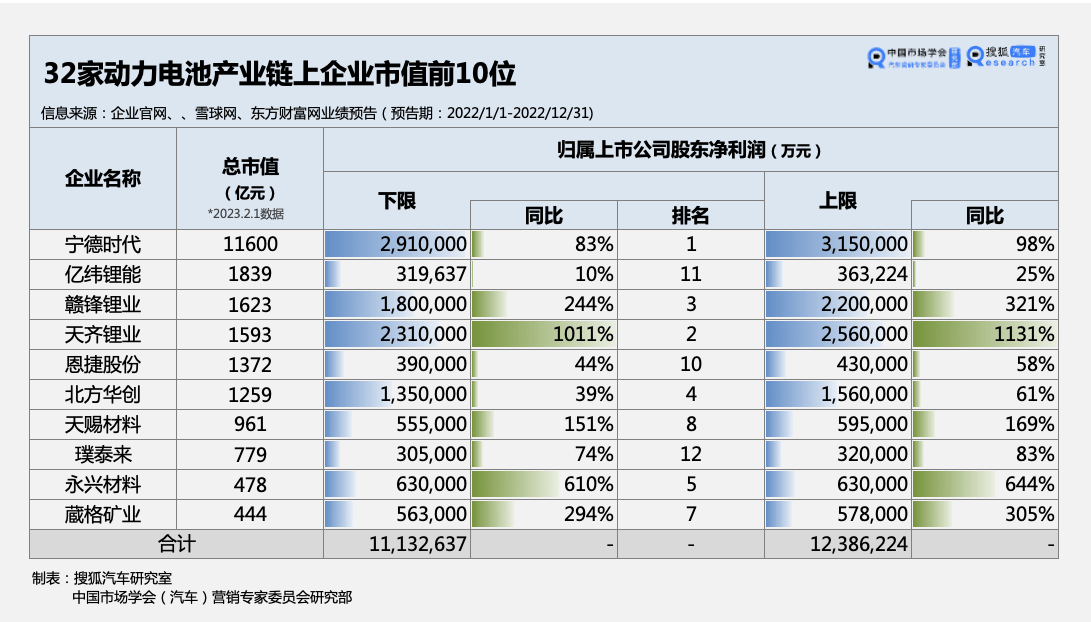

市值头部企业业绩突出 预净利集中度达81%

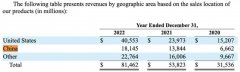

从32家动力电池产业链上企业的预告业绩统计结果来看,市值位列头部的10家企业,预盈利总计超11,132,637万元,占32家总预盈利值的81%,净利集中度较高。

2022年,宁德时代动力电池装机量为142.02GWh,同比增长76.4%,市占率为48.2%,拿下国内动力电池企业装车量榜首。“宁王”的盈利业绩同样让行业望尘莫及,2022年宁德时代净利润预计超2,910,000万元,达到32家企业预计盈利值总和的21%。

宁德时代在业绩预告中表示,在新能源快速发展的大环境下,公司通过加大研发投入和创新力度,加强市场开拓力度及深化客户合作关系,加之前期布局的优质产能释放,产销量明显提升,推动公司实现了盈利规模的快速增长。

亿纬锂能在2022年盈利预超319,637万元,相较于位列2022年国内动力电池企业装车量前十位的好成绩,其预盈利规模却未在前列,同时相较其它企业的同比高增长,亿纬锂能的同比增长仅超10%。

从其业绩预告信息中看出,2022年亿纬锂能投资收益同比下降幅度较大,且持续加大研发投入,其中也提到了上游主要原材料价格急剧上涨的情况。在此背景下,亿纬锂能通过调整定价机制,对各产品线的盈利能力做了修复,加上2022年新工厂、新产线步入量产阶段,亿纬锂能营收实现了约110%的同比增长。

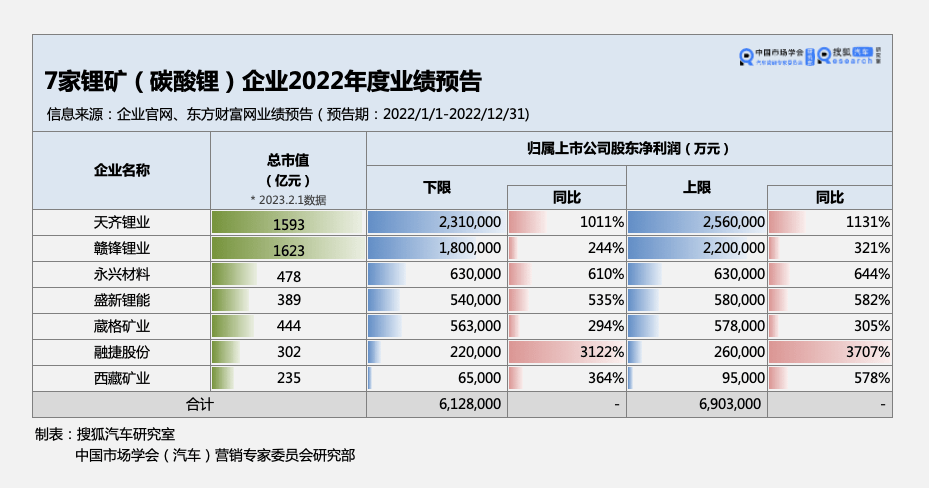

锂矿龙头企业盈利规模大 行业高景气度向上

新能源汽车发展,给动力电池企业带来大量需求,作为关键材料的碳酸锂价格水涨船高,从而上游锂矿原材料厂商啃到了大头红利,这在碳酸锂企业的年度盈利成绩中不难看出。

32家动力电池产业链上企业中,7家碳酸锂企业的整体预净利超6,128,000万元,达到32家整体规模的45%,平均增幅高达883%。

天齐锂业以超2,310,000万元的年度预盈利成绩断层第一,同比增长高达1011%。超10倍的增长,来自于锂离子电池厂商加速产能扩张带来下游正极材料订单增加,2022年天齐锂业主要锂产品的销量和销售均价较2021年度明显增长。

更高的同比涨幅来自融捷股份,2022年预计盈利同比增长3121.58%-3707.33%,实现超220,000万元的预净利,增速领先32家企业。

据其业绩预告描述,受宏观政策和市场需求增加的影响,新能源行业景气度持续提高,锂电池行业上游材料产品价格持续大幅上涨,锂电材料和锂电设备的需求持续增加,从而融捷股份锂精矿、锂盐、锂电设备的营业收入和利润均大幅增加。

除此之外,永兴材料、藏格矿业、盛新锂能、西藏矿业业绩也呈现出预盈利的高增长。无论企业是主营锂矿业务,还是多业务共线发展,都表明了业绩增长来源于碳酸锂产品的量价提升。

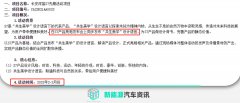

近期,锂盐价格处于回调状态,但仍处于高位。据上海钢联1月31日数据,电池级碳酸锂均价报47.15万元/吨,工业级碳酸锂均价报44万元/吨。

经营管理降本增效 为业绩同向上升保驾护航

碳酸锂价格持续走高,让整条产业链收益走向上游原材料企业的同时,也使动力电池产品难以降低成本,中下游动力电池和整车制造企业面临更大成本压力。

尽管如此,中下游企业通过降本增效等一系列措施,加强费用管控与运营效率,最终提升公司整体盈利能力。

2022年上半年,宁德时代首席科学家吴凯称公司虽然还没亏本,但在盈利边缘挣扎,非常痛苦,而后其董事长曾毓群控诉:钱让原材料企业赚走了。好在年度盈利依旧亮眼,宁德时代在业绩预告中表示,通过持续实施降本增效措施,加强费用管控,进一步提升了公司整体盈利能力。

电解液材料供应商新宙邦,通过供应链集成管理提升生产运营效率,同时开展精益管理和降本提效专项工作,提升公司成本控制能力,2022年度预盈利17,608万元,同比增长35%,公司整体盈利能力提升。

三元正极及前躯体生产企业当升科技,实施精益管理,进一步提高生产效率,预盈利超220,000万元,同比增长超102%,利润水平创新高。

多氟多主要为动力电池产业链提供电解质材料,2022年其通过技术创新和成本管控,应对国内疫情及原材料价格持续上涨带来的不利影响,预计全年净利润超193,000万元,同向增长超53%。

即便“家里有矿”,面对不确定性加剧的经济环境,也需要加强风险管理。西藏矿业2022年度预盈利同比超364%,净利润预计达65,000万元~95,000万元。据其业绩预告信息,超3倍的增长来自于治理体系优化,西藏矿业完善各项制度,加强内部管理控制,使得公司2022年实现增产\增效\创新降本约5,425.60万元、管理降本约3,000.00万元,致使公司利润增加。

光大证券研究表明,2023年全球碳酸锂需求和供给分别为107.2万吨和110.9万吨LCE,仍维持紧平衡状态,考虑到矿山资源的审批流程、新工艺的工程化、地缘因素影响以及疫情扰动仍会增加项目投产的不确定性,2023年锂价预计将高位震荡。

面对短期内难以扭转的原料涨价及供需不平衡问题,动力电池产业链或将面临更多的挑战。如何降低成本、提升性能,从而在竞争中获得优势,是当下动力电池全产业链企业关注的焦点。经营管理创新、技术创新、多线业务拓展、国内外市场同步发展等等,是助力企业内部乃至动力电池产业链增强抗风险能力、健康持续发展的有效手段。