4月9日,又一只「独角兽」即将上市。

近日,地平线正式向港交所递交招股书,高盛、大摩和中信建投国际为联席保荐人。当天晚上,地平线创始人、 CEO 余凯在朋友圈写道,「This is not the end. It is not even the beginning of the end.But it is,perhaps,the end of the beginning.」(这不是结束。这甚至不是结束的开始。但这也许是开始的结束)

提起地平线,很多人首先会想到自动驾驶芯片,但其实质它更像是一个软件与芯片相结合的企业,因此被调侃为「披着芯片外衣的软件公司」。地平线成立于 2015 年,根据招股书信息,其对自己的描述是「乘用车高级辅助驾驶(ADAS)和高阶自动驾驶(AD)解决方案供应商」,拥有专有的软硬件技术。

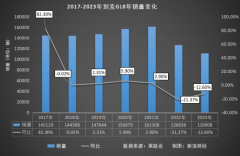

过去几年,地平线一直处在「镁光灯的边缘」,但它确实取得了不少突破。数据显示,2023 年,地平线在中国高阶和低阶智驾市场的占有率都排第二,占有率分别为 35.5% 和 21.3%。高阶智驾市场的第一名是英伟达,市场份额为 49%。低阶智驾市场的第一名是 Mobileye,市场份额是 26.6%。

地平线的「成绩单」| 图片来源:地平线招股书

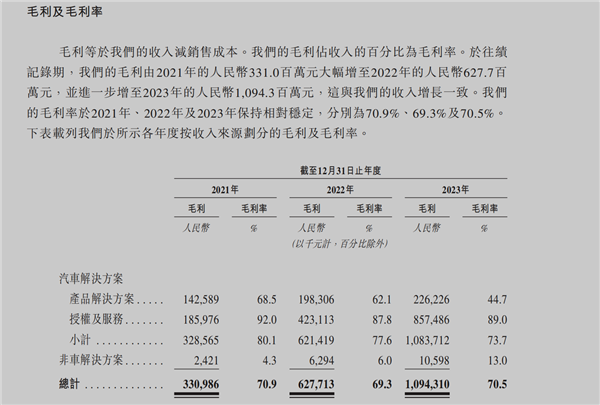

更值得关注的是,地平线高达 70% 的毛利率和充裕的现金储备,在激烈的价格战中显得格外珍贵。从 2021 年到 2023 年,地平线的毛利率分别为 70.9%、69.3% 和 70.5%;截至 2023 年底,地平线现金及现金等价物达到 113.6 亿元。

然而,芯片行业是一个高投入、长周期的行业,地平线能否延续自己的先发优势?竞争优势到底在哪里?未来又将向何处去?这些问题的答案或许可以在其招股书中找到。

一家披着芯片外衣的软件公司

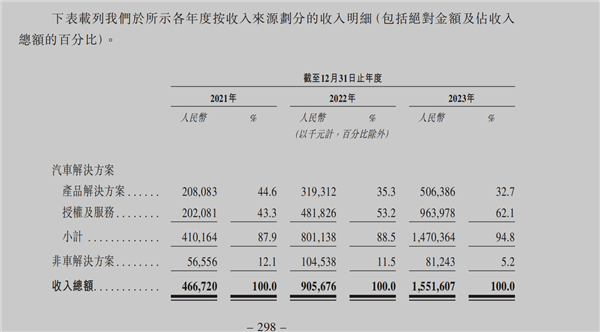

从招股书来看,地平线的业务非常聚焦,主要分为两个部分:汽车解决方案及非汽车解决方案。其中,核心的汽车解决方案贡献了绝大部分收入。从 2021 年到 2023 年,该部分业务收入持续增长,分别为 4.10 亿元、8.01 亿元和 14.70 亿元。同期收入占比也呈现逐年增长的趋势,分别为 87.9%、88.5% 和 94.8%。

汽车是一个门槛极高的生意,这里面最核心的竞争力是信任。目前,地平线的解决方案已被 24 家 OEM(31 个品牌)采用,装备于超过 230 款车型,并与中国前十大 OEM 均达成合作。在 2023 年,地平线更是获得了超过 100 款新车型的定点。

地平线最近三年的收入明细 | 图片来源:地平线招股书

进一步拆解汽车解决方案,可以分为「产品解决方案」和「授权及服务」两块:产品解决方案主要是售卖软硬件一体的产品,包括 L2 级主动安全功能 Horizon Mono、高速 NOA 解决方案 Horizon Pilot、高阶智能驾驶解决方案 Horizon SuperDrive。近三年,这部分收入占总收入比例分别为 44.6%、35.3% 和 32.7%。尽管占比略有下降,但仍然是地平线主要的收入来源之一。

授权及服务业务则是提供算法、软件及开发工具链的授权,以及相关技术服务。从 2021 年到 2023 年,这部分收入的占比分别为 43.3%、53.2% 和 62.1%。这部分收入占比持续增长,显示了地平线在技术授权和服务领域的市场地位不断提升。

地平线在汽车业务方面的迅速发展,与乘用车市场智能驾驶的迅猛增长密切相关。特别是在 2020 年上半年,特斯拉上海工厂的投产导致特斯拉市值暴涨,从几百亿美元上涨到几千亿美元,这也为蔚小理、地平线等公司带来了新的机遇。此前的 2019 年,地平线推出了征程 2 车规级的芯片,这使得它成为国内唯一一个准备好的公司。

根据行业数据显示,2022 年中国搭载辅助自动驾驶系统的智能网联乘用车新车销售约 700 万辆,市场渗透率达到 34.9%。2023 年全球及中国的高级辅助驾驶渗透率均超过 50%。期间,地平线成为国内最大提供前装 ADAS 和 AD 系统的公司。

在地平线的汽车业务中,与大众的「联姻」尤为引人关注。招股书显示,2023 年地平线总收入(15.5 亿元)中约 68.8% 来自前五大客户,而与大众旗下软件公司 CARIAD 合资的酷睿程成为地平线的头号客户。

数据显示,2023 年酷睿程给地平线带来了 6.3 亿元收入,占地平线当年总收入的 40.4%。如果没有这笔收入,地平线 2023 年的收入将基本持平于 2022 年。可以说,酷睿程的贡献对地平线的财务状况起到了关键作用。

酷睿程成立于 2023 年 11 月,大众汽车和地平线分别持有该公司 60% 和 40% 的股权。这对地平线来说意义重大,第一是财务上的回报,第二是增加国际化成分,第三是将地平线的业务从中国车企拓展到国际车企。

除了汽车解决方案外,地平线还提供非车解决方案,主要为设备制造商提供智能化方案,例如割草机、扫地机器人等设备。据了解,地平线不仅是中国最大的自动驾驶芯片供应商,也是最大的家庭服务机器人的芯片供应商,涉及到的产品包括科沃斯扫地机器人、海信健身智慧屏、小度添添智能健身镜等。

然而,尽管非车解决方案业务前景不错,但并非地平线的战略重点。招股书显示,该部分业务在 2021 年至 2023 年的收入分别为 0.57 亿元、1.05 亿元和 0.81 亿元,收入占比逐年下降,分别为 12.1%、11.5% 和 5.2%。

这种业务结构的背后,反映了地平线在面对不确定性时的灵活性和战略预判。2015 年创立地平线时,余凯的目标是要打造「机器人时代的大脑芯片」。起初,地平线认为汽车和物联网是最可能的应用场景,因此同时涉足 AIoT 和汽车两大业务领域。

然而随着发展,地平线发现 AIoT 的业务场景过于碎片化,导致做了许多小业务,但价值有限。因此,于 2019 年,地平线决定收缩 AIoT 业务,将重点聚焦在自动驾驶领域,把汽车以外的业务全部裁减。

即将发布的征程 6 芯片 | 图片来源:地平线

目前,地平线的车规级芯片「征程」已更新至第三代,出货量以征程 2、征程 3 为主,征程 5 相对较小。而最新一代征程 6 芯片即将在 2024 年上半年发布。这一系列调整有助于地平线更加专注于核心业务,提升竞争力,并为未来的发展奠定坚实基础。

三年亏近 47 亿

伴随着智能汽车渗透率的提升,地平线迎来了自己的「风口」,但也患上了「三高」:高增长、高研发、高亏损。

在营收方面,地平线在过去三年实现了迅猛增长。从 2021 年到 2023 年,地平线营收分别为 4.66 亿元、9.05 亿元和 15.51 亿元,年复合增长率达到了惊人的 82.3%。

尽管在体量上只有行业龙头企业 Mobileye 的 1/10,但地平线的增速却远高于后者。数据显示,2023 年 Mobileye 的全年营收为 20.79 亿美元(约合 150 亿元),同比增长 11.23%。

值得注意的是,地平线的业务规模仍在持续扩大。招股书透露,地平线已经获得了大量未量产车型订单储备,截至 2023 年年底,尚未实现量产的车型占已获得定点的所有车型的 50% 以上。这表明地平线有望在未来进一步扩大市场份额。

然而,尽管营收增长迅猛,但地平线也面临着高亏损的挑战。2021 年至 2023 年,地平线的净亏损分别为 20.64 亿元、87.2 亿元、67.39 亿元;经调整净亏损为 11.03 亿元、18.91 亿元、16.35 亿元,近三年亏损近 47 亿元。不过从趋势上看,虽然尚未扭亏,但随着规模的增长,地平线的亏损率已经出现下降的趋势。

对比同行,Mobileye 在 2023 年的净亏损大幅减小,仅为 0.27 亿美元;而稍早上市的黑芝麻智能的财务表现平平,其亏损情况持续扩大。招股书显示,黑芝麻智能在过去三年经调整净亏损 6.14 亿元、7 亿元、12.54 亿元,累计亏损 25.68 亿元。

对于亏损,地平线解释称,这主要是由于为增强关键核心技术而产生的大额研发开支,以及优先股及其他金融负债的公允价值变动所致。

数据显示,2023 年,地平线的费用支出总额达到了 31.4 亿元,其中研发费用占比最大,达到 23.7 亿元,相当于营业收入的 153%。截至 2023 年年底,地平线拥有 1478 名全职研发人员,占员工总数的 71.5%。

此外,地平线的销售费用为 3.3 亿元,一般及管理费用为 4.4 亿元。尽管三项费用的合计营收占比已经从 2021 年的 258.7% 下降至 2023 年的 202.2%,但仍然相对较高。

地平线最近三年的毛利及毛利率 | 图片来源:地平线招股书

虽然费用支出较高,但值得特别注意的是,地平线的毛利率同样不低。从 2021 年到 2023 年,地平线的毛利分别为 3.31 亿元、6.27 亿元和 10.94 亿元,对应的毛利率分别为 70.9%、69.3% 和 70.5%,接近英伟达 2023 年的 76%。

相比之下,友商 Mobileye 在 2023 年的毛利润为 10.47 亿美元,毛利率为 50.4%,而黑芝麻为 24.7%。

然而,地平线创始人余凯认为,过高的毛利率是不真实的,是一种毒药。他认为,世界顶级芯片公司的毛利率最终会收敛到 60% 左右,包括了英伟达、Mobileye 等。

地平线的高毛利率主要得益于其独特的收入结构和交付模式,尤其是授权及服务业务。这部分业务通过向客户授权使用算法、软件和开发工具链,帮助客户开发出满足其定制化需求的应用程序,并提供设计和服务,整合解决方案到客户的车辆中。这种业务模式低成本且高溢价,因此能够实现较高的毛利率,2023 年地平线授权及服务业务的毛利率达到了 89%。

相比之下,Mobileye 的业务主要是销售标准化的芯片。其中,EyeQ 系列 SoC 占据 89% 的收入,剩余主要为 SuperVision?。

在这次招股书里,还有一个显眼的数据是地平线的账面现金。截至 2023 年底,地平线的现金及现金等价物达到了 113.6 亿元,超过了同行 Mobileye 的 85.8 亿元和黑芝麻的 13 亿元。

而且,截至 2024 年 1 月底,地平线还有未动用的银行融资 7 亿元。这样充裕的现金储备,在智能驾驶行业普遍表现不佳的 2023 年显得尤为难得,为地平线未来的发展提供了可观的财务支持。

据了解,地平线的高现金及现金等价物主要来源于融资活动。2023 年,其经营活动现金净额为负 17.45 亿元,投资活动现金净额为负 6.67 亿元,而融资活动现金净额则达到了 72.19 亿元。这表明地平线通过融资活动成功筹集了大量资金,为它未来的研发、扩张和市场拓展提供了坚实的财务基础。

只是开始的结束

地平线是一家由科学家创业的公司,也是中国自动驾驶和芯片创业领域中,极少数真正实现商业闭环的企业之一。

地平线由余凯和一群科学家与企业家共同创立。从股权结构来看,排名前三的个人股东分别是余凯、黄畅和陶斐雯。

其中,创始人余凯持有地平线 17% 的股份,并拥有 56% 的投票权,是公司的主要股东和控制者。而 CTO 黄畅和 COO 陶斐雯分别持有地平线 3.8% 和 1.7% 的股份,相应地拥有 12.6% 和 5.5% 的投票权。这三位管理层成员的合计持股达到了 22.6%,对应了 74% 的投票权,创始团队对公司依然有充分的掌控能力。

在地平线的发展过程中,其融资历程确实与众不同。它的融资频率异常密集,已经超出了传统的 A 轮、B 轮融资的范畴,甚至出现了一年融资多次的情况。

截至目前,地平线共进行了十几轮融资,累计融资金额高达 23.6 亿美元(约 170 亿元),最后一轮融资后的投后估值达到了 87.1 亿美元(约合 630 亿元)。其中,产业链公司的押注和看好尤为引人注目,这些公司包括顶级的汽车制造商和供应商,如上汽、大众软件公司 CARIAD、宁德时代、一汽、比亚迪、广汽、长城汽车等。

特别值得关注的是地平线在 2020 年开始的 C 轮融资,先后完成了 12 笔融资,总共十几亿美元,但公司估值未有上涨。余凯表示,当时的策略是希望在资本狂欢期间多筹集资金,而不是过于关注估值的增长。他更看重的是整体发展战略而非短期的股权利益。这也让他在 2022 年与大众集团的谈判中,表现得更加从容。

经过长达 9 年的探索,地平线已经成功实现了从零到一的跨越,获得了行业的入场券。然而,即使取得了这一成就,地平线仍然面临着自己的挑战。

地平线作为供应商,面临着标准化产品与客户个性化需求之间的平衡挑战。尽管提供标准化产品更容易盈利,但客户需求的多样性要求地平线为客户进行大量定制开发,这对其商业模式构成了挑战。

地平线理想项目组合影 | 图片来源:地平线

为了满足客户需求,地平线每次芯片量产都会派遣研发人员到客户现场,与客户合作打造样板间。征程 3、征程 5 在理想汽车上量产时都调动了上百人的团队。然而,这种定制开发模式也带来了高昂的费用。

为了应对项目和客户数量的增加,地平线提出了生态战略,将自己定位为二级供应商,向生态伙伴提供标准化的芯片和底层软件,并由他们负责为车企提供交付和服务。

目前,地平线已经开始看到生态战略的成效,但仍然需要投入大量资源去打造「样板间」。尤其是「城区自动驾驶对于全行业都是更巨大的技术挑战,如果我们不去打造『样板房』,那算法合作伙伴要在自己的芯片平台上踩很多坑。」

除此之外,车企纷纷开始自主研发车规级人工智能芯片,加速了市场竞争的步伐。目前,开始自研芯片的车企,不仅有造车新势力,如蔚来、理想、小鹏、零跑等,还有传统车企如比亚迪、东风、长城、吉利、上汽、广汽和北汽等。这都给作为供应商的地平线,带来了一些压力。

对于未来,余凯希望地平线能够成为像微软、英特尔、英伟达这样的企业。想要成为一家伟大的公司,必将经历千难万险,就看谁能熬过黎明前最黑暗的时候。地平线似乎做好了准备,余凯强调了慢发展的重要性,(地平线)不要太落后,但也不要过于超前,与时代同步是至关重要的。